Comentario

Los gestores de reservas están muy satisfechos con la plantilla y los recursos disponibles.

Los equipos de gestión de grandes reservas suelen ganar salarios más altos.

El colchón de capital neutral anticíclico es, en promedio, inferior al 1 %.

Pero el nivel neutral promedio de CCyB varía según los grupos económicos.

Seis bancos centrales informan de un aumento de los riesgos relacionados con la lucha contra el blanqueo de capitales y la financiación del terrorismo

Nueve de cada diez instituciones indican que disponen de facultades suficientes para hacer frente a los riesgos.

Los bancos centrales consideran que los ciberataques son un riesgo clave para la estabilidad financiera.

Los encuestados también revelan otros riesgos elevados, como la geopolítica y los aranceles.

Los ciberataques aumentan en tres quintas partes de las jurisdicciones

Los bancos centrales que carecen de un equipo de respuesta ante incidentes registran la mayor tasa de ataques.

La mayoría de los bancos centrales han analizado los efectos de los aranceles.

El aumento de los gravámenes se considera que tiene diversos grados de impacto en la estabilidad financiera.

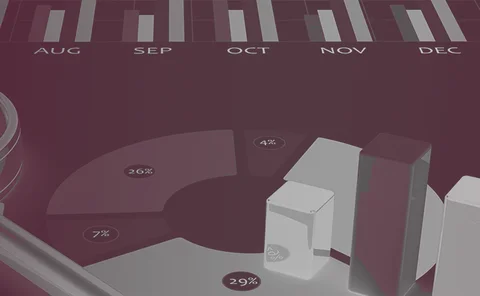

Solo el 30 % de los bancos centrales realizan pruebas de resistencia no bancarias.

El ejercicio tiende a ser menos habitual en instituciones con equipos de estabilidad financiera más reducidos.

La mayoría de los bancos centrales buscan mejorar los marcos regulatorios.

Las áreas clave incluyen leyes sobre bancos de importancia sistémica, riesgos de liquidez, seguros y tecnología financiera.

El límite máximo de los pagos por depósitos bancarios asegurados es de 50 000 dólares de media.

Una de cada diez jurisdicciones carece de un fondo de garantía de depósitos.

Dos de cada cinco bancos centrales consideran que se necesitan más herramientas macroprudenciales

Los límites máximos sobre los coeficientes préstamo-valor son la política más utilizada por los encuestados.

La IA más utilizada para la preparación de documentos en materia de estabilidad financiera

Los equipos de estabilidad financiera más pequeños son menos propensos a utilizar la tecnología.

Solo el 5 % de los bancos centrales revelan los resultados de las pruebas de resistencia de cada banco.

Los encuestados comparten detalles sobre cómo se desarrollan los escenarios de estrés.

Los bancos centrales con escasez de recursos tienden a pagar salarios más altos.

El presupuesto medio para estabilidad financiera también es mayor en las unidades que informan de escasez de recursos no relacionados con el personal.

La suficiencia del personal dedicado a la estabilidad financiera mejora año tras año.

La mayoría de los bancos centrales se muestran satisfechos con los recursos externos

La mayoría de los bancos centrales coordinan las herramientas de estabilidad monetaria y financiera.

La evaluación entre escenarios y la superposición de comités se citan como áreas de interacción.

Los supervisores utilizan ampliamente las herramientas suptech para la recopilación y validación de datos.

El uso de la IA está creciendo, pero sigue siendo mucho menos extendido que la suptech.

El 56 % de los supervisores tiene previsto actualizar el marco de resolución.

Las autoridades supervisoras no pertenecientes al banco central tienen menos probabilidades de disponer de facultades de rescate interno.

Se ha informado del posicionamiento previo de garantías en la mitad de las jurisdicciones.

La mayoría de los supervisores creen que los bancos están preparados para acceder a la liquidez de emergencia del banco central.

Los supervisores informan de una baja adopción de las nuevas normas internacionales.

Los supervisores con ingresos elevados son más propensos a contar con normativas establecidas.

Automatización de datos a un nivel «moderado» en la mayoría de los supervisores.

Más del 70 % de los supervisores planean mejorar la recopilación de datos durante el próximo año.

Tres de cada cinco autoridades supervisoras publican los resultados de sus supervisiones.

La mayoría de los encuestados publican los detalles de la supervisión en el informe anual.

La digitalización es la máxima prioridad estratégica para los supervisores

La mayoría de los supervisores disponen de un documento estratégico, pero solo la mitad lo hacen público.

La mayoría de los supervisores controlan la exposición de los bancos a entidades no bancarias.

Sin embargo, la mayoría no aplica los requisitos del Pilar 2 específicos para las exposiciones no bancarias.

Los supervisores revisan la calidad de los activos de los bancos con diferentes frecuencias.

Los supervisores con ingresos medios tienden a revisar los activos con más frecuencia que sus homólogos con ingresos altos.